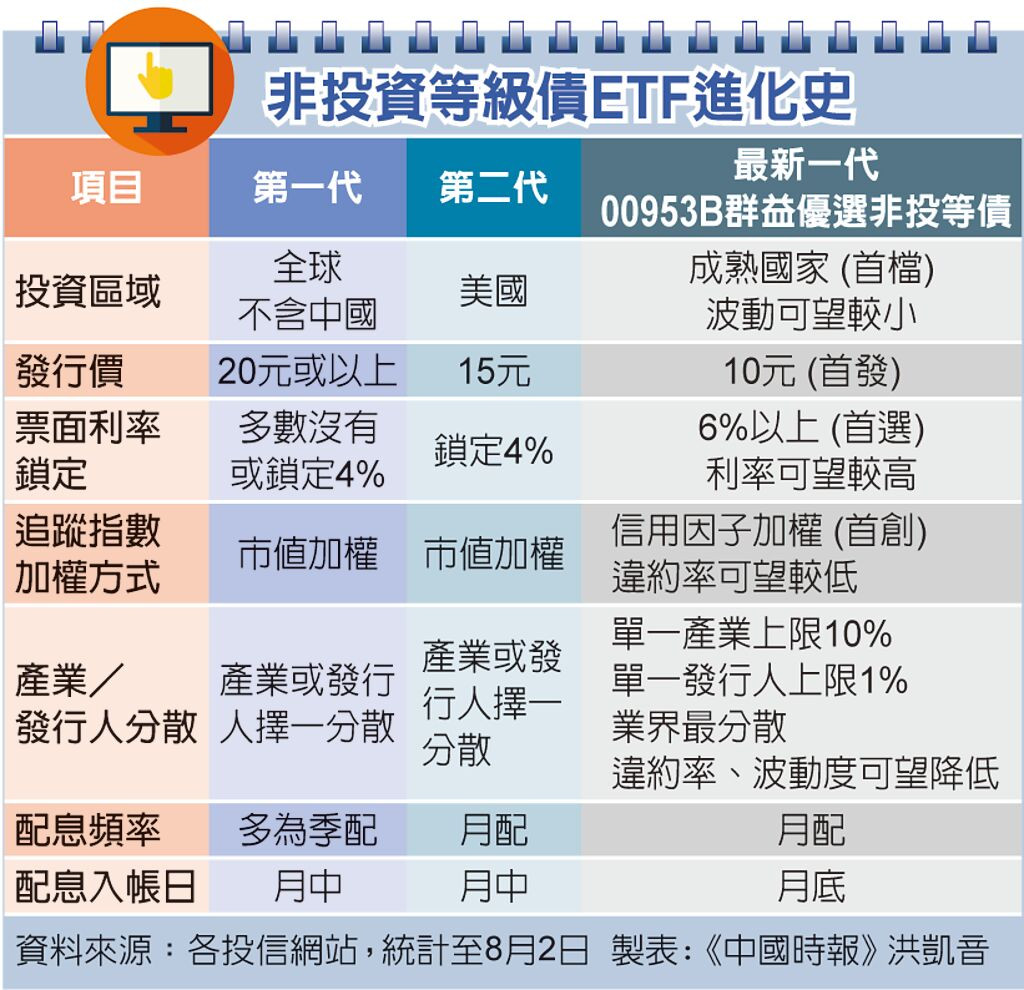

非投資等級債ETF進化史

台灣首檔採「信用因子加權」的債券ETF,00953B群益優選非投等債ETF於今5日開募,發行價10元,有平準金機制,且票面利率鎖定6%以上,更是市場首見,收益力求領先非投資等級債,同時致力以指數篩選邏輯,破解過去非投資等級債高風險的硬傷,讓違約率及波動度向投資等級債靠攏,同時聚焦成熟國家、排除新興市場與CCC評級債券,產業配置多元又兼顧分散性與流動性,非常適合穩健投資型的債券投資人。

市場法人表示,美國聯準會(Fed)連續第8次維持利率不變,暗示通膨正趨近目標,市場預期9月降息機率大增;面對降息周期到來,現階段投資人最需要的是鎖高息、低波動的投資工具,債券ETF是其中之選,特別是全球資金匯集、聚焦成熟國家、經過信用因子篩選條件,力求降低違約疑慮的非投資等級債ETF。

此外,歷經3年暴力升息,今年維持高利率後,非投資等級債券資金終於轉為淨流入;根據Morningstar資料庫中債券基金資金流向顯示,今年市場資金已回流105.81億美元到非投資等級債,加上擁有較高息收的優勢,此時正是進場非投等債ETF的時機。

非投等債本質以較高利率、較低存續期為主,Fed升、降息的影響相對小,又能同步受惠降息帶來的好處,適合降息前布局;觀察投信發行的演進史,從第一代投資區域為全球不含中國型、產業或發行人擇一分散,沒有鎖定票面利率、季配,到最新一代00953B 群益優選非投等債,首檔以成熟國家為投資區域,首發10元銅板價即可入手。

據了解,00953B追蹤指數為ICE、1至5年BB-B級成熟市場信用優息美元非投資等級債券指數,指數主要透過信評、票面利率、國家、流動性等相關條件進行篩選;公司債信用信評需落在B-至BB+,票面利率需達6%以上(含),有別於一般債券ETF成分券權重採用「市值加權」,首創的「信用因子加權」,是根據信評與信用利差給予各成分券權重,信評愈佳、信用利差愈小的成分券,因違約疑慮較低,給予較大權重。

(中國時報)